Il trading online è un’attività sempre più popolare che consente agli investitori di comprare e vendere asset finanziari come azioni, valute, materie prime e criptovalute tramite una piattaforma di trading e una connessione a internet. In questa guida spiegheremo come fare trading online e quali obiettivi è necessario perseguire.

Fare trading online permette di partecipare a una forma di investimento che fornisce diversi vantaggi, come la possibilità di accedere a mercati provenienti da ogni parte del mondo o aprire e chiudere ogni negoziazione in pochi secondi.

Nel seguente articolo, noi di GuidaTradingonline.net ci occuperemo di spiegare come fare trading online, andando ad analizzare le alternative più sicure per poter negoziare titoli finanziari.

Come fare trading online – Tabella introduttiva:

| ❓Come iniziare a fare trading online: | Attraverso piattaforme di trading certificate |

| 💲Costi iniziali: | Deposito minimo variabile da 20 a 100€ |

| ➕Altri costi: | Commissioni, spread, gestione del conto |

| 🖥️Broker specializzati o Banche: | Broker specializzati |

| 🔦Regolamentatore per l’Italia: | CONSOB |

| 📝Come migliorare le proprie abilità: | Formazione tramite le migliori piattaforme |

| 🏅Migliori piattaforme: | Capex.com; eToro; Capital.com. |

| 🌍Mercati disponibili: | Azioni, valute, materie prime, indici, ETF, criptovalute |

Il trading online è un’attività che richiede bassi costi iniziali. Inoltre, è possibile accedere a numerosi materiali formativi per poter studiare le migliori strategie e aumentare le possibilità di ottenere ricavi costanti.

Come iniziare a fare trading online?

Tipicamente, l’errore di chi si affaccia per la prima volta al trading online è quello di buttarsi a capofitto tra i mercati finanziari. Poiché si tratta di mercati dove i trader competono tra loro per ottenere rendimenti positivi, solo gli individui più formati riescono a ottenere profitti sul lungo periodo.

A ragione di ciò, ecco la tipica scaletta che un trader alle prime armi dovrebbe seguire per poter risultare competitivo nel trading sui mercati finanziari:

- Formazione: per prima cosa, risulta strettamente necessario imparare quante più nozioni sul trading online. Per fare ciò, non è necessario acquistare costosi corsi. Le migliori piattaforme di trading online offrono abbondanti materiali formativi gestiti da trader esperti ed erogati in maniera gratuita ai propri utenti.

- Scelta della piattaforma: ogni piattaforma di trading online ha proprie caratteristiche ed è fondamentale scegliere con cura quella che più si adatta alle proprie esigenze. Tra le migliori, consigliamo Capex.com, eToro, Capital.com.

- Apertura di un conto: Una volta scelta la piattaforma, è possibile aprire un conto su quest’ultima fornendo alcuni dati personali e procedendo alla verifica dell’identità attraverso l’invio di un documento valido.

- Conto demo e strategia: Inizialmente, sconsigliamo di approcciare al trading online attraverso l’utilizzo di denaro reale. Fortunatamente, le migliori piattaforme di trading online offrono la possibilità di utilizzare un saldo virtuale, ideale per prendere dimestichezza con la piattaforma scelta e iniziare a testare le proprie strategie di trading.

- Conto reale: Solo a questo punto, qualora la sperimentazione tramite conto demo abbia portato a risultati positivi, si potrà passare al conto reale depositando fondi sulla piattaforma e iniziando a negoziare titoli finanziari.

In generale, consigliamo di porre particolare focus sulla scelta della migliore piattaforma di trading. Infatti, quest’ultima svolgerà la funzione di solida base d’appoggio anche nelle fasi iniziali, attraverso l’erogazione di materiale formativo gratuito e la possibilità di investire utilizzando un conto demo.

Come fare trading online: siti di riferimento

Come avrai potuto notare, la scelta della piattaforma di trading più adeguata è un passaggio cruciale per poter ottenere un’esperienza di trading positiva e agevole.

A tal proposito, di seguito proponiamo la top 3 delle piattaforme di trading online che, secondo noi e milioni di altri utenti in tutto il mondo, risultano essere le più competitive.

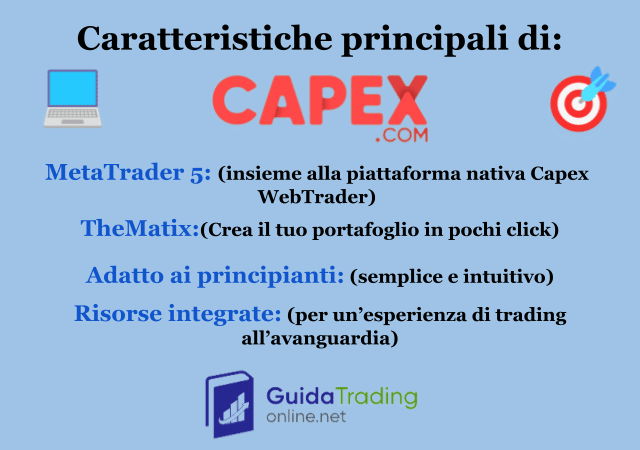

Capex.com

Capex.com (qui per il sito ufficiale) è la piattaforma di trading online che abbiamo deciso di posizionare in testa fra quelle consigliate.

Capex.com contiene al suo interno tutto ciò di cui un investitore ha bisogno. In primo luogo, permette di accedere a due piattaforme di trading distinte e fornisce accesso gratuito a Trading Central, uno dei più popolari fornitori di segnali di trading.

Inoltre, la piattaforma consente di accedere all’esclusiva Capex Academy, una sezione didattica completamente gratuita che analizza i principali aspetti del trading online e fornisce numerose strategie fornite da trader esperti e certificati.

Un’altra ragione che rende Capex un broker particolarmente indicato a chi sta iniziando è il servizio ThematiX, che consente di costruire portafogli competitivi in pochi click e senza bisogno di possedere conoscenze specifiche.

Per tutti gli utenti che si registrano a Capex.com, la piattaforma mette a disposizione un conto demo gratuito (clicca qui per testarlo), ennesima risorsa di fondamentale importanza per testare le proprie strategie prima di avventurarsi nel vero e proprio trading sui mercati finanziari.

eToro

eToro (qui per il sito ufficiale) è il broker di trading online più popolare al mondo, con oltre 27 milioni di utenti registrati sulla propria piattaforma.

Ciò che fa di eToro una scelta così popolare è la grande cura con cui rilascia e gestisce i propri servizi.

Infatti, oltre a disporre di una piattaforma d’alto livello e un servizio clienti eccellente. eToro è noto per essere la migliore piattaforma per quanto concerne il Social Trading.

In particolare, grazie al suo servizio di Copy Trading, eToro consente ai propri clienti di replicare le operazioni dei migliori trader presenti sulla piattaforma.

Di recente, eToro ha trovato un accordo con il noto social network X (ex Twitter) che consente agli utenti di fare trading attraverso l’app di Elon Musk.

Inoltre, non mancano le risorse per i principianti del settore, come un vasto materiale formativo e la possibilità di accedere a un conto demo gratuito (qui per iniziare).

Capital.com

Capital.com (qui per il sito ufficiale) è un broker di trading online che consente di accedere a servizi esclusivi e molto interessanti, senza dimenticare la qualità e la solidità degli aspetti più basilari.

Infatti, la piattaforma mette a disposizione dei propri utenti una potente intelligenza artificiale capace di fornire numerose informazioni ai trader circa la qualità delle posizioni aperte e i possibili errori a cui potrebbe andare incontro.

Per i trader che fanno ampio utilizzo dell’analisi tecnica, Capital.com permette di fare trading tramite la piattaforma di professionale MetaTrader 4.

Inoltre, Capital.com consente di accedere al trading in denaro reale attraverso un deposito minimo di soli 20€, senza dubbio al di sotto della media del settore.

Anche dal punto di vista formativo ci troviamo su un ottimo livello, con la possibilità di accedere a ricco numero di guide formative e l’opportunità di iniziare a fare trading utilizzando un conto demo (qui per testarlo).

Come fare trading online con le Banche

Oltre alle piattaforme di trading online fornite da broker specializzati, va sottolineato il fatto che è possibile fare trading anche attraverso le banche tradizionali. Infatti, spesso le banche offrono spesso servizi di trading per i propri clienti.

Ie piattaforme di trading bancario possono offrire alcuni vantaggi, come l’integrazione con i conti bancari esistenti e, in certi casi, un maggiore riguardo verso i servizi di assistenza clienti.

Tuttavia, le opzioni di trading offerte dalle banche non risultano altrettanto avanzate o specializzate come quelle fornite dalle piattaforme di trading online dedicate.

Inoltre, operare con il trading di breve periodo o, in generale, effettuare numerose operazioni di trading attraverso le banche, risulta sconveniente a causa degli elevati tassi di commissione.

Banche vs migliori broker online – Tabella di confronto:

| ⚡Broker specializzati vs Banche | 🖥️Broker specializzati | 💲Banche |

|---|---|---|

| Mercati disponibili | 10/10 | 6/10 |

| Tassi di commissione | 10/10 | 5/10 |

| Assistenza clienti | 8/10 | 9/10 |

| Strumenti di trading | 10/10 | 7/10 |

| Servizi di formazione | 10/10 | 4/10 |

Come puoi notare, fare trading attraverso un broker specializzato è una strada preferibile. Tuttavia, se la tua intenzione è quella di acquistare pochi asset l’anno e di sfruttare l’integrazione con il tuo conto bancario e un’assistenza clienti affidabile, allora potresti valutare di rivolgerti a una piattaforma di trading online bancaria.

Come fare trading online – Guida ai metodi principali

Per capire come fare trading online nel migliore dei modi, risulta essenziale costruire una strategia che metta al primo posto conoscenza e formazione. Fatto ciò, sarà possibile elaborare le prime strategie e utilizzare strumenti atti a semplificare le operazioni di trading.

Nel particolare, vanno osservati i seguenti aspetti:

- Trading online con conti demo: essenziale per comprendere il funzionamento dei mercati e fare le prime esperienze di investimento senza rischiare il proprio capitale;

- Diversificazione finanziaria: nel trading, così come in ogni investimento, è fondamentale diversificare i propri investimenti per gestire i rischi e aumentare le probabilità di successo sul lungo periodo;

- Strategie a breve termine: strategie che coinvolgono l’apertura e la chiusura delle posizioni di trading entro un breve periodo di tempo. Alcuni esempi popolari sono il trading intraday e lo scalping;

- Strategie a lungo termine: strategie che coinvolgono l’apertura e la chiusura delle posizioni di trading entro un lungo periodo di tempo. Un esempio popolare è quello relativo alla costruzione di un piano di accumulo;

- Trading con i CFD: strumenti derivati che permettono di investire senza avere l’accesso diretto ai mercati. Si acquista uno strumento derivato completamente equivalente nelle dinamiche dei prezzi rispetto a quello reale. I CFD offrono maggiore versatilità e la possibilità di aprire posizioni al ribasso;

- Investimenti long e short: opportunità fornita dal trading CFD grazie alla quale risulta possibile aprire sia posizioni al rialzo (long) che al ribasso (short) speculando, in quest’ultimo caso, sulla diminuzione di prezzo dell’asset che si sta negoziando;

- Trading online automatico: particolari servizi che consentono di fare trading online in maniera automatico impostando una serie di parametri o replicando le posizioni di altri trader;

- Leva finanziaria: strumento che permette di ottenere una maggiore esposizione sui mercati finanziari senza dover immettere ulteriore capitale sulla piattaforma. Sebbene ciò aumenti i potenziali profitti, il trading con leva finanziaria aumenta anche il rischio di perdere buona parte del capitale.

Trading online con conti demo

I conti demo nel trading online rappresentano un’opportunità da sfruttare al meglio per tutti principianti che vogliono iniziare ad avventurarsi nel mondo degli investimenti. Un conto demo è un simulatore di trading che consente agli utenti di praticare l’acquisto e la vendita di asset finanziari utilizzando fondi virtuali invece di denaro reale.

Poiché un conto demo elimina il fattore rischio, i trader hanno la possibilità di testare le proprie conoscenze e strategie, oltre a familiarizzare con le meccaniche della piattaforma stessa.

Attraverso un processo iterativo, l’investitore che utilizza un conto demo matura la capacità di comprendere quali saranno i risultati delle proprie strategie e modificarle di conseguenza.

Esistono numerose piattaforme di trading che consentono di utilizzare un conto demo. In particolare, noi di GuidaTradingonline.net consigliamo di testare le proprie strategie attraverso il conto demo di Capex.com (qui disponibile test gratuito).

Come fare trading online diversificando il wallet

La diversificazione finanziaria è una pratica essenziale per gli investitori, in quanto mira a ridurre i rischi e massimizzare le opportunità di rendimento. Investire i propri fondi in una varietà di asset finanziari, settori e strumenti consente di evitare la concentrazione eccessiva in un unico investimento e di proteggere il patrimonio dagli alti e bassi del mercato.

La storia insegna che anche le più grandi aziende possono attraversare periodi di crisi o incorrere in bancarotta. Di conseguenza, esporsi troppo su un unico asset è sempre un grande rischio che sarebbe meglio evitare.

La diversificazione funge da scudo contro la volatilità e gli eventi imprevisti. In periodi di incertezza economica o crolli del mercato, possedere un portafoglio diversificato può ridurre l’impatto negativo su tutto il patrimonio. Mentre alcune attività possono registrare perdite, altre possono essere in crescita, contribuendo a compensare eventuali contraccolpi.

Questa strategia offre un equilibrio delle performance. Gli investitori possono sfruttare opportunità di crescita provenienti da mercati o settori specifici in espansione, senza essere troppo dipendenti da un unico asset. La diversificazione fornisce flessibilità per adattare il portafoglio alle esigenze individuali e alla propria tolleranza al rischio, permettendo agli investitori di raggiungere i propri obiettivi finanziari con maggiore sicurezza.

Come fare trading con strategie a breve termine

Il trading a breve termine è una strategia di investimento che si concentra sull’acquisto e la vendita di asset finanziari entro un breve periodo di tempo, spesso nell’arco di una singola giornata di negoziazione.

Questo approccio si basa sulla cattura di piccoli movimenti di prezzo nel mercato al fine di ottenere profitti rapidi. Due delle tecniche di trading a breve termine più comuni sono il trading intraday e lo scalping.

Trading Intraday

Nel trading intraday, gli operatori aprono e chiudono le posizioni entro la stessa giornata di negoziazione. Questo stile di trading è focalizzato sulla reazione ai movimenti di prezzo a breve termine e può coinvolgere diverse operazioni durante la giornata.

I trader intraday cercano di trarre vantaggio dalle fluttuazioni del mercato a breve termine utilizzando principi di analisi tecnica, indicatori e ordini avanzati per ottimizzare le proprie strategie.

Come fare trading con strategie molto rapide

Lo scalping è una tecnica di trading ancora più rapida, in cui gli operatori cercano di guadagnare piccoli profitti da piccoli movimenti di prezzo in un breve lasso di tempo, spesso solo pochi secondi o minuti.

Gli scalper eseguono numerose operazioni durante la giornata e cercano di sfruttare l’alta liquidità e la volatilità dei mercati per ottenere guadagni rapidi. Questo stile di trading richiede una rapida esecuzione degli ordini e una costante attenzione al mercato.

Generalmente, il trading di breve termine è consigliato agli esperti del settore, in quanto richiede una buona dose di conoscenza e comporta rischi significativi.

Fare trading online con strategie a lungo termine

Il trading a lungo termine è una strategia di investimento mirata a mantenere posizioni in asset finanziari per un periodo di tempo prolungato, spesso misurato in mesi o addirittura anni.

Gli investitori a lungo termine basano le loro decisioni su una visione a lungo raggio delle prospettive di crescita e valore degli asset, piuttosto che sulle fluttuazioni a breve termine del mercato.

Di norma, un portafoglio diversificato riduce il rischio complessivo dell’investimento a lungo termine. I trader possono bilanciare il portafoglio detenendo una varietà di asset, come azioni di diverse società, obbligazioni, fondi comuni di investimento e altre classi di attività.

Esempio: Piano di Accumulo

Un esempio di trading a lungo termine è il piano di accumulo. In questo approccio, gli investitori acquistano regolarmente una determinata quantità di azioni o fondi comuni di investimento a intervalli regolari, ad esempio ogni mese o ogni trimestre. L’obiettivo è costruire gradualmente un portafoglio diversificato nel corso del tempo, sfruttando il principio del costo medio ponderato.

Un notevole vantaggio dei piani di accumulo è quello di poter beneficiare dell’interesse composto, con profitti che possono aumentare in maniera proporzionale alla durata dell’investimento. Questa strategia consente di ridurre il rischio associato all’acquisto di asset in un unico momento e di trarre vantaggio dai rendimenti a lungo termine dei mercati finanziari.

In generale, il trading di lungo periodo viene considerato un’eccellente strategia di investimento sia per trader principianti che esperti, soprattutto in termini di sicurezza e di profitto sul lungo periodo.

Come fare trading con i contratti per differenza

Il trading con i CFD (Contratti per differenza) è una forma di investimento estremamente flessibile e versatile che offre agli investitori l’opportunità di speculare su un ampio spettro di mercati finanziari, tra cui azioni, indici, valute, materie prime e criptovalute. Ciò permette di sfruttare diverse opportunità di mercato e diversificare il proprio portafoglio senza dover possedere fisicamente gli asset sottostanti.

Tra le caratteristiche chiave che rendono l’investimento in CFD conveniente e versatile troviamo:

- Possibilità di aprire posizioni al ribasso: speculando sulla diminuzione del prezzo di un determinato asset e garantendo ai trader una maggiore flessibilità in termini di opportunità e strategie;

- Utilizzo della leva finanziaria: tecnica che consente di aumentare la propria esposizione sui mercati finanziari senza introdurre altro capitale. Sebbene possa portare maggiori profitti, ciò vale anche per le perdite e, di conseguenza, occorre utilizzare la leva finanziaria ponendo la massima cautela.

Il trading con i CFD è un metodo molto versatile che offre numerose opportunità di investimento con la possibilità di sfruttare la leva finanziaria e di aprire posizioni sia al rialzo che al ribasso.

La flessibilità, l’accessibilità e la diversità delle opportunità di investimento rendono i CFD una scelta consigliata a tutti i trader che cercano di adattarsi alle mutevoli condizioni di mercato e diversificare il proprio portafoglio. Se stai cercando un’ottima piattaforma per fare trading CFD, il nostro consiglio è quello di utilizzare Capex (qui per la registrazione).

Investimenti long e short

Gli investimenti long e short sono due approcci opposti nell’ambito del trading finanziario. Queste due strategie consentono agli investitori di trarre profitto sia da mercati in rialzo (long) che in ribasso (short).

Quando parliamo di investimento long, ci riferiamo all’acquisto di un asset finanziario con l’aspettativa che il suo prezzo aumenterà nel tempo. Gli investitori long hanno come obiettivo quello di trarre profitto dalla crescita del valore dell’asset.

Al contrario, una posizione short si basa sulla vendita di un asset finanziario non posseduto. Quando il prezzo dell’asset scende come previsto, l’investitore può comprare l’asset a un prezzo inferiore rispetto al prezzo di vendita iniziale e restituirlo al proprietario originale (solitamente il broker) ottenendo un profitto dalla differenza tra i due prezzi.

Gli investimenti long e short rappresentano due strategie complementari che consentono agli investitori di trarre profitto sia da mercati in crescita che in ribasso. Queste strategie permettono di adattarsi alle diverse condizioni di mercato e diversificare le opportunità di investimento. Tuttavia, è importante notare che l’investimento short comporta un rischio maggiore rispetto all’investimento long, poiché le perdite potenziali possono essere illimitate in caso di aumento del prezzo dell’asset.

Come fare trading online con strumenti innovativi

Il trading automatico, noto anche come trading algoritmico, è un approccio di investimento basato su algoritmi informatici che eseguono automaticamente operazioni di acquisto e vendita di asset finanziari.

I principi di base del trading automatico si basano su un insieme di regole predefinite, strategie e condizioni di mercato, che vengono programmate all’interno del sistema di trading. Questi algoritmi analizzano dati di mercato in tempo reale, identificano opportunità di trading e, quando le condizioni soddisfano i criteri preimpostati, eseguono gli ordini senza la necessità di un intervento umano.

Il trading automatico porta con sé alcuni vantaggi interessanti, come l’eliminazione delle emozioni umane dal processo decisionale, l’esecuzione rapida degli ordini e la capacità di gestire più operazioni contemporaneamente.

Inoltre, alcune piattaforme offrono servizi di automazione, come quelli forniti dall’intelligenza artificiale di Capital.com o dal Copy Trading di eToro.

Tuttavia, un errore tipico da non commettere è quello di pensare che il trading automatico non comporti rischi. In verità, le condizioni di mercato possono cambiare rapidamente e il robot di trading ha bisogno di essere aggiornato costantemente da un trader che possiede un’ottima conoscenza dei mercati finanziari.

Come fare trading online amplificando l’esposizione su un asset

La leva finanziaria è un concetto chiave nel mondo degli investimenti e del trading. Si tratta di un meccanismo che consente agli investitori di controllare posizioni di valore superiore rispetto al capitale effettivamente investito. In altre parole, la leva finanziaria permette di amplificare l’esposizione agli asset finanziari, sfruttando fondi presi in prestito dal broker o dalla piattaforma di trading.

Il funzionamento della leva finanziaria si basa sulla richiesta di un margine, ovvero una percentuale del valore totale della posizione che l’investitore deve depositare come garanzia. Ad esempio, se un broker offre una leva finanziaria di 1:100, significa che per controllare una posizione di 100.000 euro, l’investitore deve depositare un margine del 1%, ovvero 1.000 euro. Questo permette di utilizzare una somma relativamente piccola di capitale per gestire una posizione di valore molto più grande.

La leva finanziaria consente agli investitori di ottenere profitti significativi anche con un capitale relativamente modesto. Tuttavia, non va dimenticato che la leva finanziaria amplifica sia i profitti che le perdite.

Come fare trading sui diversi mercati finanziari

Fare trading online significa riconoscere le particolarità di ogni mercato. Solitamente, gli investitori professionisti preferiscono specializzarsi su uno o due mercati, poiché ognuno si muovo secondo principi che possono essere differenti.

Di seguito analizziamo i principali mercati disponibili sulle piattaforme di trading online.

Come fare trading online sul mercato azionario

Investire in azioni è un’attività che consiste nell’acquisto e nella vendita di azioni emesse da società quotate in borsa. L’obiettivo è quello di trarre profitto dai movimenti dei prezzi delle azioni. Le negoziazioni su questa classe di asset possono avvenire sia sul mercato primario, dove vengono emesse nuove azioni attraverso un’offerta pubblica iniziale (IPO), sia sul mercato secondario, dove gli investitori scambiano tra loro azioni già esistenti.

Esistono diverse strategie di trading sulle azioni, come il trading a breve termine (intraday o swing trading) o il trading a lungo termine (buy and hold). Nel trading a breve termine, gli investitori cercano di trarre profitto dalle fluttuazioni dei prezzi delle azioni nel breve periodo, spesso entro la stessa giornata di negoziazione. Nel trading a lungo termine, gli investitori puntano sulla crescita a lungo termine delle azioni, mantenendo le posizioni per mesi o addirittura anni.

Il trading sulle azioni richiede una buona comprensione delle dinamiche di mercato, dell’analisi tecnica e fondamentale, nonché una solida strategia di gestione del rischio. È importante conoscere a fondo le aziende sulla quale si investe poiché i prezzi possono essere influenzati da una serie di fattori, tra cui andamento dell’economia, notizie aziendali, condizioni di mercato e eventi geopolitici.

Il trading sulle azioni richiede un conto di trading presso un intermediario autorizzato, come per esempio eToro (qui per il sito ufficiale).

Come fare trading online sugli ETF

Il trading sugli ETF (Exchange Traded Fund) coinvolge l’acquisto e la vendita di quote di fondi comuni di investimento negoziabili in borsa. Gli ETF sono progettati per replicare l’andamento di un indice, settore o classe di attività specifica.

La peculiarità di questi strumenti è quella di consentire ai trader di diversificare il proprio portafoglio con un unico investimento, in quanto rappresentano una raccolta di diverse azioni, obbligazioni o altri asset finanziari.

Gli ETF offrono diversi vantaggi, come la diversificazione, costi ridotti rispetto a fondi comuni tradizionali, trasparenza sull’inclusione degli asset nel portafoglio, flessibilità nel trading e accesso a diverse classi di attività.

Sia i principianti che gli investitori esperti possono beneficiare del trading sugli ETF, poiché offrono una soluzione semplice ed efficiente per diversificare il portafoglio e partecipare a una varietà di mercati. Tuttavia, come con ogni forma di investimento, è importante condurre una ricerca adeguata sugli ETF specifici e comprendere i rischi e i potenziali rendimenti prima di investire.

Fare trading con le materie prime

Il trading delle materie prime consiste nell’acquisto e vendita di contratti futures o CFD (Contratti per differenza) basati sul valore delle materie prime, come petrolio, oro, argento, grano, e altre risorse naturali.

I trader possono investire sulle materie prime attraverso diversi mercati, come quello delle commodities o dei futures. L’investimento sulle materie prime è una scelta popolare tra gli investitori che cercano di diversificare il proprio portafoglio e trarre vantaggio dalle fluttuazioni dei prezzi delle risorse naturali.

Alcuni dei principali fattori che influenzano i prezzi delle materie prime includono l’offerta e la domanda, i cambiamenti nelle condizioni economiche globali, eventi geopolitici, condizioni meteorologiche e le politiche governative. Poiché le materie prime sono spesso soggette a forti fluttuazioni di prezzo, il trading delle commodities può essere considerato un investimento ad alto rischio, richiedendo una gestione attenta del rischio e una solida comprensione dei mercati finanziari.

Il mercato delle materie prime consente di adottare diverse strategie di trading, come il trading a breve termine, il trading a lungo termine o l’utilizzo della leva finanziaria per amplificare il potenziale rendimento.

Come fare Trading online con gli indici

Il trading sugli indici è un tipo di investimento che si basa sull’andamento di un indice di borsa specifico, rappresentando il valore aggregato di un gruppo di azioni selezionate. Gli indici riflettono le performance del mercato nel suo complesso o di un settore specifico e forniscono una panoramica della salute economica di un paese o di un’area geografica.

I trader possono partecipare al trading sugli indici utilizzando strumenti finanziari come i contratti futures, i CFD (Contratti per differenza) o gli ETF (Exchange Traded Fund) che replicano l’andamento dell’indice.

I principali indici di borsa includono il Dow Jones Industrial Average (DJIA) negli Stati Uniti, l’indice FTSE 100 nel Regno Unito, l’indice DAX in Germania, l’indice S&P/ASX 200 in Australia e molti altri.

Il trading sugli indici richiede una solida comprensione dei mercati finanziari e delle dinamiche economiche globali. In tale mercato, risulta di fondamentale importanza analizzare i fattori macroeconomici, gli eventi geopolitici e le notizie finanziarie che possono influenzare l’andamento dell’indice

Come gli ETF, anche gli indici consentono di ottenere una diversificazione intrinseca sui propri investimenti e rappresentano una delle migliori categorie di asset per costruire piani di accumulo.

Come Fare Trading sulle IPO

Il trading su IPO (Offerte Pubbliche Iniziali), riguarda l’acquisto e la vendita di azioni di una società che per la prima volta viene quotata in borsa. Durante un’IPO, la società passa dalla fase privata alla fase pubblica, consentendo agli investitori di acquistare quote e diventare azionisti.

Le IPO sono eventi rilevanti nel mercato finanziario, poiché presentano l’opportunità di investire in società in crescita e partecipare ai loro potenziali successi futuri. Tuttavia, investire in IPO comporta dei rischi, poiché il prezzo delle azioni non potrebbe non essere ancora stabile e quindi soggetto a forti fluttuazioni di mercato.

Prima di investire in un’ IPO, è essenziale condurre una ricerca dettagliata sulla società, la sua posizione di mercato, la solidità finanziaria e le prospettive future. Molti investitori considerano le IPO come opportunità di investimento a lungo termine, sperando che l’azienda abbia successo e che il valore delle azioni aumenti nel tempo.

Sebbene investire sulle IPO possa risultare troppo speculativo per gli investitori più prudenti, se studiata con cura questa classe di asset permette di accedere a grandi opportunità di investimento.

Trading online sulle opzioni

Le opzioni sono strumenti finanziari derivati che consentono agli investitori di avere il diritto, ma non l’obbligo, di acquistare o vendere un asset sottostante a un prezzo prestabilito, entro una data specifica. Le due tipologie principali di opzioni sono le opzioni call, che conferiscono il diritto di acquistare l’asset sottostante, e le opzioni put, che conferiscono il diritto di venderlo.

Il prezzo di esercizio, noto anche come strike price, è il prezzo al quale l’asset sottostante può essere acquistato o venduto tramite l’opzione. La data di scadenza indica il limite temporale entro cui l’opzione può essere esercitata.

Il trading di opzioni offre vantaggi e rischi. Da un lato, gli investitori possono trarre profitto dalle fluttuazioni del prezzo dell’asset sottostante senza dover possederlo fisicamente. Dall’altro lato, l’acquisto di opzioni comporta il pagamento di un premio, che rappresenta il costo dell’opzione. Se l’opzione non viene esercitata, il premio pagato viene perso.

Gli investitori utilizzano le opzioni per diverse finalità, come speculazione, copertura (hedging) del rischio o generazione di reddito attraverso strategie di vendita di opzioni. Tuttavia, il trading di opzioni può essere complesso e richiede una buona comprensione dei concetti finanziari e delle strategie di trading.

Fare trading: strumenti per l’apprendimento

In questo paragrafo, torniamo a sottolineare l’importanza che riveste la formazione in ambito trading, aspetto essenziale per poter ottenere profitti sui mercati finanziari.

Tuttavia, negli anni il Web si è arricchito di un vasto elenco di corsi dedicati al trading, non sempre di qualità eccelsa. Motivo per cui, andiamo subito a osservare e valutare i principali strumenti per ottenere formazione in ambito trading.

Corsi privati a pagamento

I corsi di trading privati sono offerti da diverse società o individui nel settore finanziario e promettono di insegnare strategie e tecniche di trading per aiutare gli aspiranti trader a migliorare le proprie abilità e ottenere migliori risultati. Tuttavia, è importante essere consapevoli del fatto che la qualità dei corsi di trading privati non è garantita e che ci sono diverse considerazioni da tenere a mente quando si sceglie di parteciparvi.

Innanzitutto, bisogna essere cauti riguardo alle affermazioni e alle promesse di risultati straordinari fatte da alcuni corsi di trading privati. Alcune società potrebbero esagerare i potenziali profitti o presentare testimonianze di successo che potrebbero non essere verificabili. In ogni caso, va tenuto conto del fatto che non esistono strategie infallibili nel trading, e nessun corso può garantire profitti costanti.

Inoltre, alcuni corsi di trading privati possono essere molto costosi, e questa è un’ulteriore ragione per esaminare attentamente le loro offerte. Alcune società possono adottare tattiche di vendita aggressive, cercando di convincere i potenziali clienti che il loro corso è l’unica via per il successo finanziario. È importante fare attenzione a eventuali pressioni e prendere il tempo necessario per valutare se il corso offerto sia davvero adeguato alle proprie esigenze e obiettivi.

Prima di immergersi nella formazione attraverso un corso privato, è importante considerare che esistono numerose risorse gratuite disponibili online per imparare le basi del trading e migliorare le proprie conoscenze finanziarie.

Corsi inclusi nelle offerte di broker specializzati

I corsi di trading offerti da broker specializzati possono essere un’ottima opzione per coloro che desiderano migliorare le proprie competenze di trading. Questi corsi spesso offrono molti vantaggi.

Innanzitutto, molti broker specializzati, come Capex.com (qui per il sito ufficiale) offrono corsi di trading gratuiti per i propri clienti. Questo significa che gli aspiranti trader possono accedere a materiale di alta qualità senza dover pagare alcuna quota aggiuntiva.

Inoltre, i corsi di trading offerti dai broker specializzati sono solitamente preparati da esperti del settore. Ciò conferisce una maggiore credibilità al materiale e garantisce che il contenuto sia accurato e affidabile.

In generale, i corsi di trading dei broker specializzati tendono ad adottare un approccio pratico, fornendo agli studenti l’opportunità di esercitarsi con piattaforme di trading in tempo reale. Consentendo sin da subito di mettere in pratica le conoscenze acquisite e di ottenere una comprensione più concreta del trading.

Chiaramente, risulta sempre importante fare attenzione alla reputazione e all’affidabilità del broker stesso. Prima di impegnarsi in un corso di trading, verifica la credibilità del broker e assicurati che il materiale offerto sia adatto alle tue esigenze e obiettivi di trading.

Testi di rilievo sul trading

I libri di trading offrono una preziosa fonte di conoscenze e strategie per gli investitori interessati a migliorare le proprie abilità nel mercato finanziario. Essi coprono una vasta gamma di argomenti, dai principi di base alle complesse tecniche di analisi. In seguito, elencheremo due libri consigliati per i principianti alla ricerca di una solida base di apprendimento e due libri per gli esperti in cerca di approfondimenti e strategie avanzate.

Testi per trader principianti

- Lo Zen e la Via del Trader Samurai – Stefano Fanton: libro essenziale per i principianti. Offre insegnamenti preziosi che lo rendono ideale per iniziare, nonostante venga richiesto impegno e letture ripetute. Rivisto nel tempo, sfida le certezze e distrugge opinioni consolidate, rivelando la via del trading professionale.

- Il Metodo Warren Buffett – Robert G. Hagstrom: Il libro “Il metodo Warren Buffett” di Mary Buffett e David Clark mette in risalto la genialità del famoso investitore e la sua abilità di trasformare ogni investimento in oro, selezionando titoli azionari di imprese con alto potenziale di crescita a lungo termine. Buffett è un modello da seguire per creare valore profittevole, investendo con un approccio qualitativo basato su principi di investimento chiave. La lettura integrale del libro offre un’ispirazione preziosa per gli aspiranti investitori.

Testi per trader esperti

- Analisi Tecnica dei Mercati Finanziari – John Murphy: testo che offre una puntuale analisi sugli indicatori, candlesticks e l’intermarket analysis, con supporto di grafici, illustrazioni e un ricco glossario per una lettura agevole. Grazie allo stile semplice di Murphy, anche i concetti più complessi diventano comprensibili, rendendo il libro adatto a tutti, sia principianti che esperti. La competenza di Murphy e il suo approccio pionieristico nell’analisi tecnica lo rendono un vademecum indispensabile per gli analisti da oltre 30 anni.

- Trading Operativo sul Forex – Giacomo Probo: guida indispensabile per comprendere il funzionamento del mercato delle valute e le regole che lo governano. Adatto sia ai principianti che agli esperti, il libro fornisce una chiara esposizione delle caratteristiche tecniche del mercato e delle metodologie di analisi tecnica per prevedere l’andamento dei prezzi. Con concetti comprensibili, è un’ottima risorsa per chi vuole approfondire il trading sul Forex.

Come fare trading online al meglio: analisi di mercato

L’analisi degli asset è un processo fondamentale per gli investitori e i trader, poiché consente di valutare la salute e il potenziale di crescita di un determinato strumento finanziario, come azioni, valute, materie prime o obbligazioni.

L’analisi degli asset può essere suddivisa in due approcci principali:

- Analisi tecnica: che si basa sullo studio dei grafici e dei modelli passati per prevedere i futuri movimenti dei prezzi

- Analisi fondamentale: che si concentra sulle condizioni finanziarie, economiche e di mercato dell’asset per valutarne il valore intrinseco e il potenziale a lungo termine.

Come analizzare i dati di un asset

L’analisi tecnica è uno degli approcci fondamentali utilizzati dagli investitori e dai trader per prendere decisioni nel mercato finanziario. Questo metodo si basa sull’osservazione e sull’interpretazione dei dati storici dei prezzi degli asset, come azioni, valute o materie prime, registrati sotto forma di grafici. L’obiettivo principale dell’analisi tecnica è prevedere i futuri movimenti dei prezzi attraverso l’identificazione di modelli, trend e segnali di trading significativi.

Gli analisti tecnici utilizzano strumenti come medie mobili, indicatori di momentum, bande di Bollinger e pattern di grafici come teste e spalle, triangoli, bande di consolidamento e altri. Questi strumenti aiutano a individuare punti di ingresso e uscita ottimali per gli scambi, nonché a determinare i livelli di supporto e resistenza.

L’analisi tecnica si basa sull’osservazione dei modelli e dei comportamenti passati dei prezzi e consente agli analisti di formulare tesi statistiche sulla direzione futura dell’asset.

Come fare trading online analizzando il settore dell’asset

L’analisi fondamentale è un altro approccio essenziale utilizzato dagli investitori e dai trader per valutare il valore intrinseco di un asset finanziario. Questo metodo si concentra sullo studio di dati economici, finanziari e di mercato dell’azienda o dell’asset in questione al fine di determinarne la salute finanziaria e il potenziale di crescita nel lungo termine.

Gli analisti considerano molteplici fattori, tra cui le performance finanziarie passate e attuali dell’azienda, i fondamentali economici del settore in cui opera, il clima macroeconomico, le prospettive di crescita e le strategie di business dell’azienda. Inoltre, valutano il rapporto prezzo-utili (P/E ratio), il rapporto prezzo/valore contabile (P/B ratio), il rendimento dei dividendi e altri indicatori finanziari per determinare se un asset è sottovalutato o sopravvalutato rispetto al suo valore intrinseco.

L’obiettivo principale dell’analisi fondamentale è quello di identificare asset sottovalutati dal mercato e quindi con un potenziale di apprezzamento nel lungo termine. In sostanza, gli analisti fondamentali cercano di anticipare i cambiamenti nei fondamentali dell’azienda o del mercato che potrebbero influenzare il prezzo dell’asset e prendere decisioni di investimento basate su queste previsioni.

Come fare trading ottimizzando i costi

Oltre al puro capitale investito sui mercati finanziari, il trading online comporta una serie di costi che vanno considerati attentamente prima di procedere all’investimento.

Tuttavia, ogni piattaforma decide autonomamente quanto addebitare all’investitore per le proprie commissioni, motivo per cui risulta essenziale valutare le migliori piattaforme di trading online anche da questo punto di vista.

Tabella riassuntiva dei costi del trading online:

| 💲Tipo di Costo/Commissione | 📝Descrizione | ➕Esempi |

|---|---|---|

| Commissioni di Trading | Costo per eseguire un’operazione | Commissioni fisse, variabili o proporzionali |

| Spread | Differenza tra prezzo di acquisto e vendita | Applicabile soprattutto nel Forex e CFD |

| Costi di Finanziamento | Interessi sui margini utilizzati | Generalmente applicati al trading con leva |

| Tasse e Imposte | Tasse sulle plusvalenze e altre imposte | Variano a seconda della giurisdizione |

| Costi Piattaforma | Canone o abbonamento per l’uso della piattaforma | Costi mensili o annuali per l’accesso e l’utilizzo |

| Costi di Prelievo | Commissioni per prelevare fondi dal conto | Dipendono dal metodo di pagamento e dalla banca |

Anche se alcuni broker offrono commissioni molto basse o pari a zero, è importante tenere presente che potrebbero compensare attraverso spreads più elevati o altri costi nascosti.

Pertanto, è fondamentale leggere attentamente la sezione termini e condizioni e confrontare le opzioni disponibili prima di scegliere un broker o una piattaforma di trading.

Depositi minimi

Ogni broker di trading online decide quale politica utilizzare per determinare la cifra di deposito minimo sulla propria piattaforma.

Da questo punto di vista, va notato che negli anni il trading online è diventato sempre più accessibile e le migliori piattaforme offrono depositi minimi molto competitivi.

Tabella di riferimento per i depositi minimi dei migliori broker introdotti in questa guida:

| Piattaforma di trading | Deposito minimo |

|---|---|

| Capex.com | 100€ |

| eToro | 100$ |

| Capital.com | 20€ |

Come fare profitti con il trading online?

Guadagnare con il trading online è possibile, a patto che l’attività venga svolta seguendo un approccio quanto più professionale e conservativo.

Infatti, per riuscire a guadagnare con il trading online occorre, prima di tutto, investire sulla propria formazione finanziaria, acquisendo conoscenze sull’analisi tecnica e fondamentale, imparando strategie di trading e comprendendo i mercati finanziari.

Una volta acquisite le conoscenze necessarie, sarà fondamentale porre le corrette pratiche di gestione del rischio, impostando stop loss e take profit per proteggere i propri investimenti.

Il trading online è un’attività che può mettere a dura prova l’aspetto emotivo dell’investitore, è fondamentale imparare a gestire le proprie emozioni, evitare di essere avari o troppo timorosi, poiché ogni decisione deve essere presa in maniera tecnica e attraverso la valutazione di dati oggettivi.

Inoltre, è essenziale valutare attentamente le piattaforme di trading disponibili. Considerando i costi associati, la facilità d’uso, gli strumenti disponibili e i servizi formativi.

Un altro aspetto da non tralasciare è quello della diversificazione. Concentrarsi su un unico asset è una pratica fortemente sconsigliata, motivo per cui è sempre bene diversificare gli investimenti in modo tale da ridurre i rischi e aumentare le opportunità di guadagno.

In un primo momento, sarà necessario investire attraverso un conto demo. Anche se ciò potrebbe apparire una perdita di tempo, in realtà è un aspetto fondamentale che consente agli investitori di testare le proprie strategie e migliorarle, riuscendo così a guadagnare grazie al trading online.

In generale, guadagnare con il trading online richiede una serie di competenze tecniche e umane. Sebbene sia necessaria una grande conoscenza dei mercati finanziari, non va mai dimenticato che la gestione degli aspetti emotivi fa la gran parte della differenza tra un investitore di successo e uno fallimentare.

Perché fare trading online?

Il trading online ha guadagnato popolarità per vari motivi. Innanzitutto, l’accessibilità globale consente a chiunque con una connessione Internet di partecipare ai mercati finanziari globali da qualsiasi luogo e in qualsiasi momento. Inoltre, i costi ridotti delle commissioni offerte dai broker online permettono agli investitori di mantenere una maggiore parte del loro profitto.

Grazie al trading online è possibile diversificare il proprio portafoglio e gestire i rischi in modo efficace. Le piattaforme di trading online offrono anche analisi di mercato, notizie finanziarie e strumenti di analisi tecnica per prendere decisioni informate.

Tuttavia, il trading online comporta rischi e richiede una solida comprensione dei mercati finanziari e delle strategie di trading. Gli investitori devono essere consapevoli della possibilità di perdite e cercare di acquisire una buona base di conoscenze finanziarie prima di iniziare a fare trading online. Con la giusta preparazione, il trading online è capace di offrire opportunità di investimento profittevoli.

Pro & Contro del Trading Online

Ecco una tabella che riassume i pro e i contro del trading online:

| 👍Pro | 👎Contro |

|---|---|

| Rapido accesso ai mercati | Rischio di perdita di capitale |

| Costi ridotti | Emotività e impulsività nelle decisioni di trading |

| Flessibilità temporale | Overtrading eccessivo |

| Diversità di asset finanziari | |

| Strumenti di analisi avanzati | |

| Formazione e supporto disponibili |

Tenere conto di queste considerazioni è essenziale per adottare un approccio equilibrato nel trading online e trarre vantaggio dalle opportunità di profitto, mitigando al contempo i rischi associati.

Considerazioni finali

Fare trading online rappresenta una grande opportunità per svolgere un’attività professionale libera e indipendente.

Tuttavia, il trading online non è affatto semplice ed è necessario mettere in atto una lunga serie di pratiche per organizzare una strategie di successo.

Investire su formazione, pianificazione e gestione emotiva è la chiave che consente agli investitori di prendere decisioni oggettive attraverso un approccio tecnico e orientato al guadagno sul lungo periodo.

Nonostante i consigli associati, noi di GuidaTradingonline.net consigliamo di intraprendere un’attività di trading online a chiunque abbia intenzione di concentrarsi in maniera seria e professionale su questa disciplina tanto complessa, ma capace di portare grandi soddisfazioni.

FAQ – Come fare trading online: Domande e Risposte frequenti

Come fare trading online?

Per fare trading online è necessario registrarsi a una piattaforma di trading ed effettuare il deposito minimo per poter procedere all’investimento. Per riuscire a svolgere un’attività di successo, risulta prima essenziale formarsi e comprendere in che modo si muovono i mercati finanziari.

Come iniziare a fare trading da zero?

In generale, i broker di trading specializzati sono quelli che offrono i migliori percorsi di formazione. Fortunatamente, si tratta di percorsi gratuiti e che chiunque può intraprendere registrandosi alle migliori piattaforme di trading online.

Quanto si guadagna con il trading online?

Sebbene non sia possibile stabilire a priori il guadagno derivante dal trading online, attraverso una corretta pianificazione e gestione del rischio risulta possibile ottenere un rendimento positivo sul lungo periodo.

Quanti soldi ci vogliono per fare trading?

Tra i 20 e i 100€ per iniziare a investire nel trading online.